Les avantages de la garantie complémentaire décès

Si vous décédez avant de prendre votre pension, les réserves constituées dans votre plan de pension iront à vos proches. Avec une garantie complémentaire décès, vous gagnez en sérénité.

Avec une garantie complémentaire à votre assurance pension, vous assurez une protection financière à vos proches et à votre société si vous veniez à décéder avant l'âge de la pension.

Vous combinez pension, patrimoine et assurance dans un seul contrat avantageux. En outre, vous pouvez parfaitement adapter la garantie à votre situation personnelle.

Vous souhaitez un conseil ou une proposition sur mesure ? Contactez votre conseiller ou appelez l’Easy Banking Centre au 02 433 43 32 pour un entretien en appel vidéo.

Et si vous veniez à mourir demain ? Vos proches pourraient-ils maintenir un niveau de vie confortable ? Et qu'en serait-il de votre entreprise ?

Une protection supplémentaire peut dès lors s’avérer utile pour donner à vos proches un coup de pouce financier en cas de décès. Vous pouvez opter pour cette protection sans souscrire une autre police, en ajoutant tout simplement une garantie complémentaire au plan de pension complémentaire de votre choix, comme :

Les avantages de la garantie complémentaire décès

Si vous décédez avant de prendre votre pension, les réserves constituées dans votre plan de pension iront à vos proches. Avec une garantie complémentaire décès, vous gagnez en sérénité.

Sur mesure

Vous souhaitez être couvert·e en cas de décès résultant d'une maladie ou d'un accident, ou seulement en cas de décès accidentel ? Un capital minimal à verser ou un capital pension supplémentaire ? C'est vous qui choisissez.

Facile

Avec votre garantie complémentaire décès, votre assurance pension comprend une sécurité financière pour vos proches. Pas besoin de souscrire une assurance décès distincte.

Sérénité

Vous protégez vos proches des soucis financiers qui pourraient survenir après votre décès. Mieux encore, vous leur permettez de maintenir un niveau de vie confortable. Et par la même occasion, vous gagnez en tranquillité d'esprit.

Continuité de votre société ou activité

Avec le capital versé, votre bénéficiaire peut prendre les mesures nécessaires pour assurer la continuité de votre société et respecter ses obligations, comme rembourser les crédits.

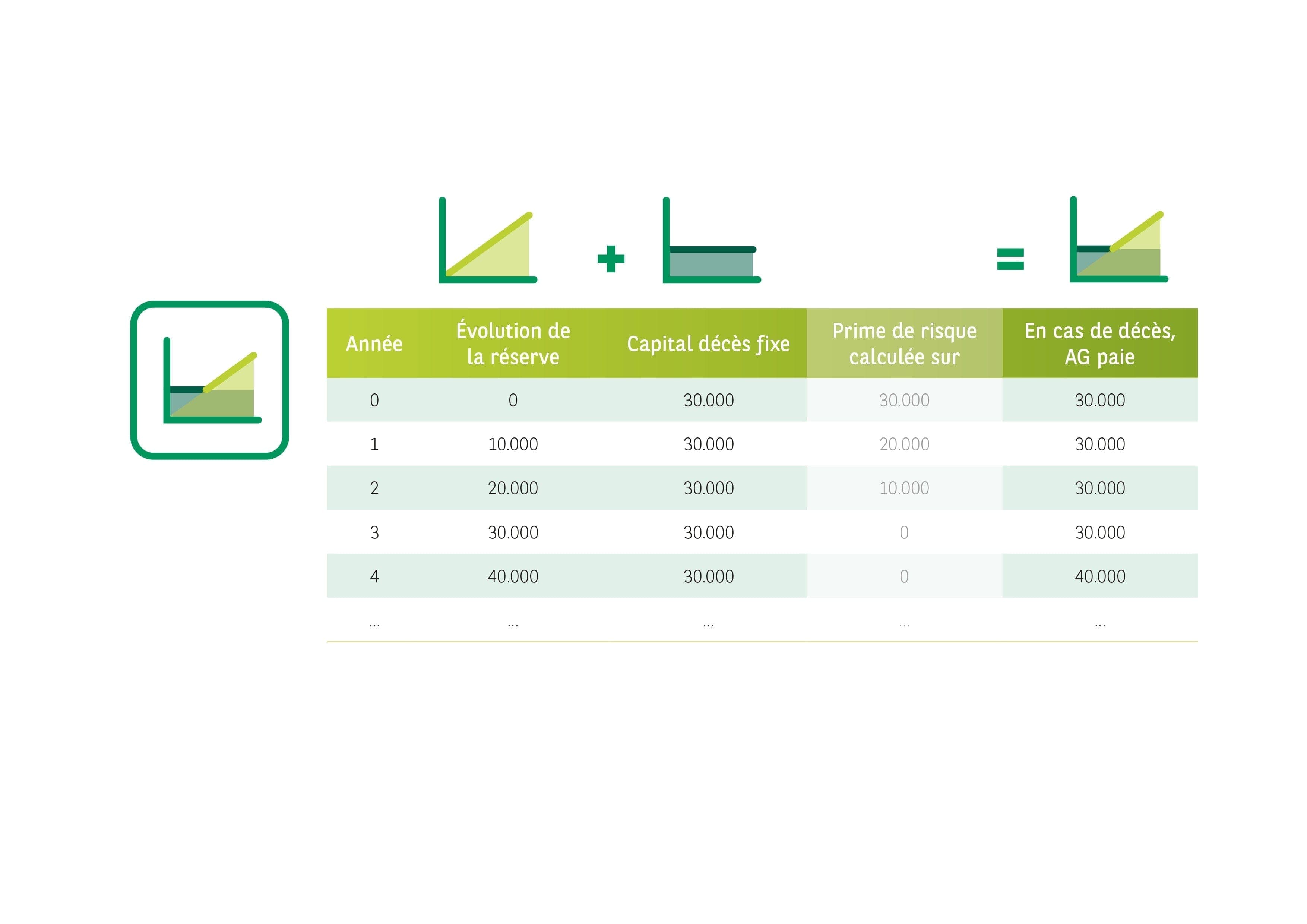

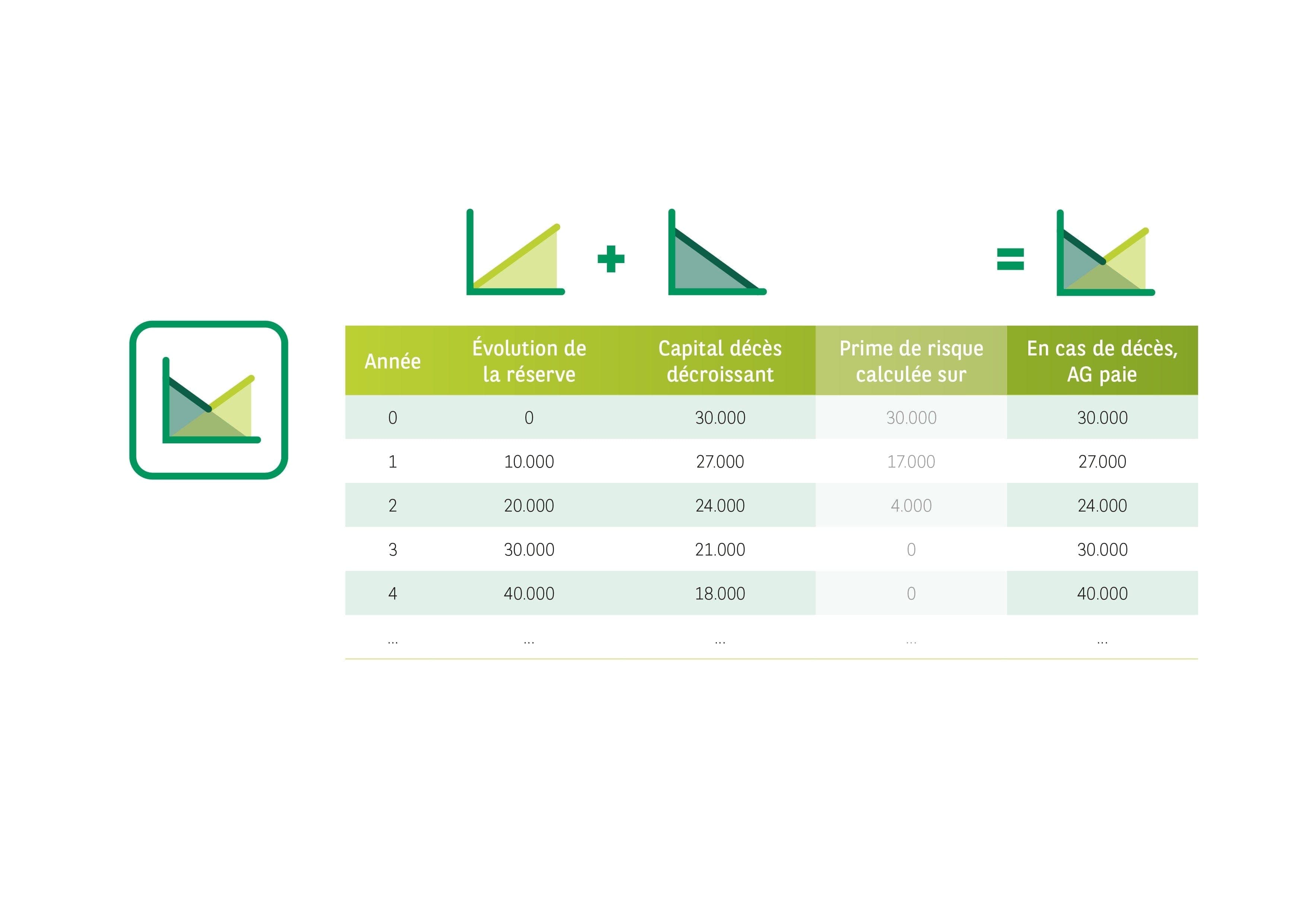

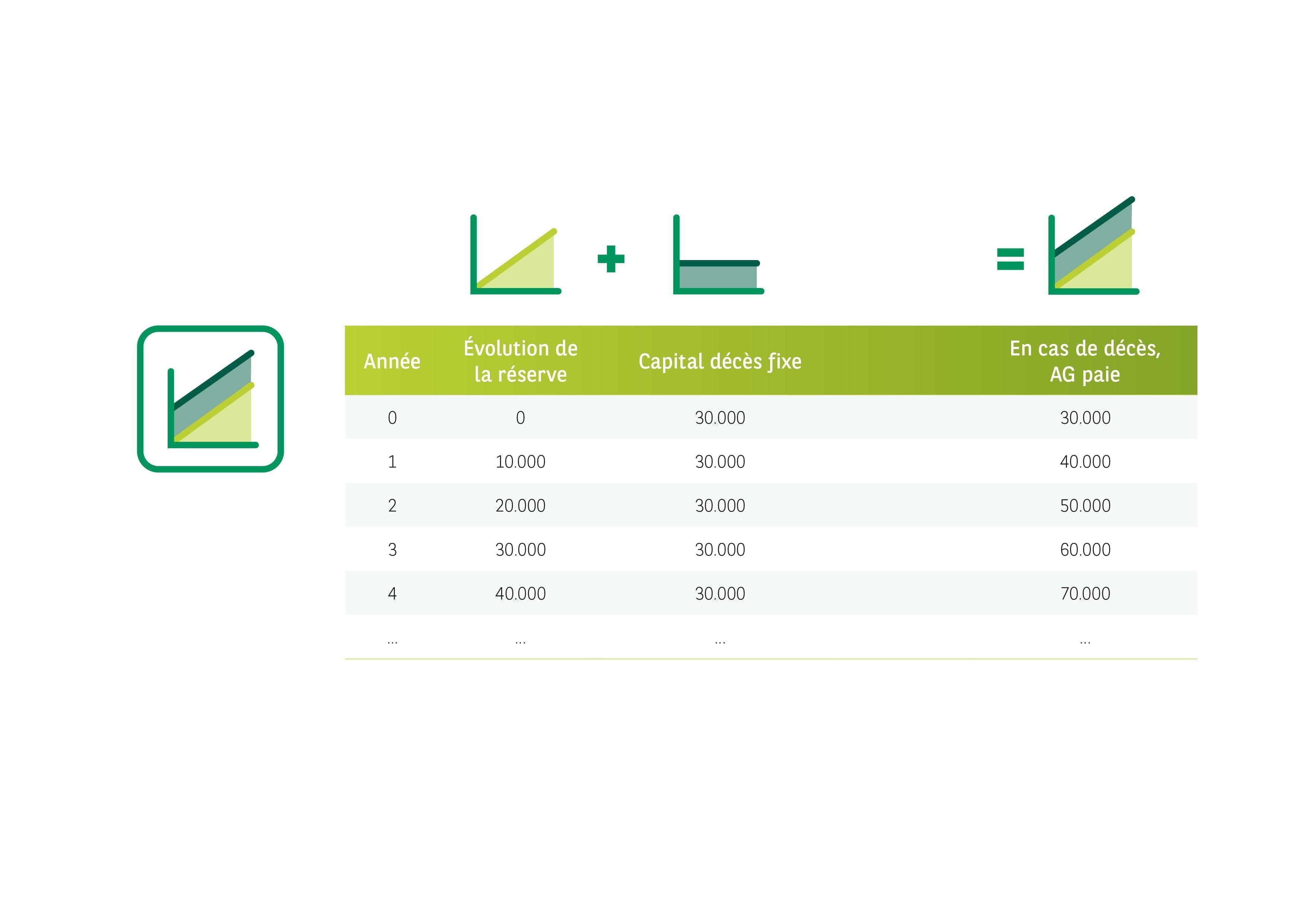

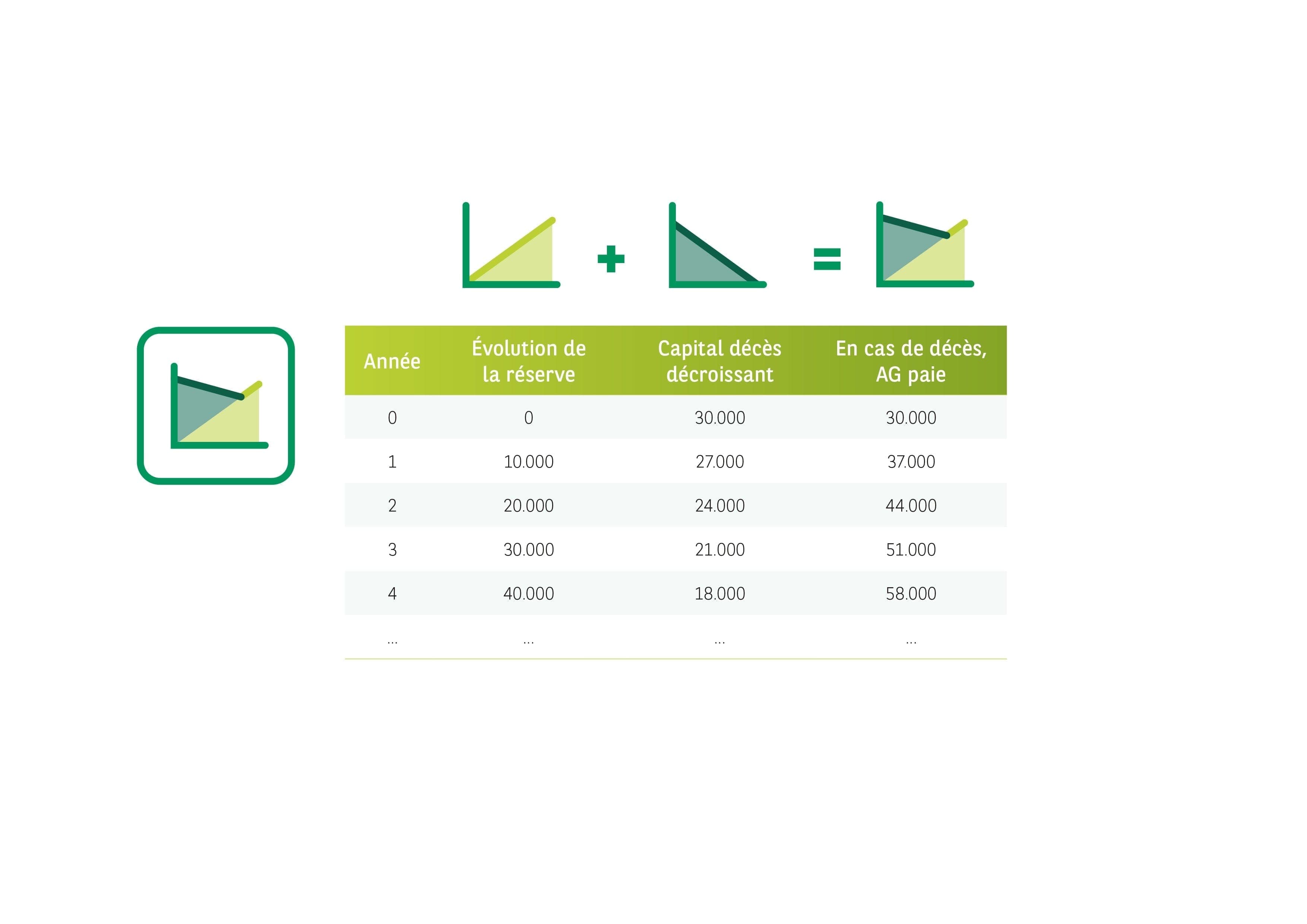

Quel capital votre bénéficiaire reçoit-il en cas de décès ? Lors de la signature de votre contrat, vous pouvez opter pour une protection sur mesure. Plusieurs options s’offrent à vous selon votre plan de retraite.

Le ou la bénéficiaire reçoit un montant qui correspond au minimum au capital décès fixe.

Une fois que la réserve constituée a atteint le montant du capital minimal, la prime n’est plus versée. En effet, seule la différence entre la réserve et le capital décès est assurée.

Par exemple : vos proches reçoivent le montant préalablement défini de 30.000 euros plus la réserve constituée, même si cette dernière n’est que de 10.000 euros au moment de votre décès.

Cette garantie complémentaire suit le même principe qu’une assurance solde restant dû : le capital assuré diminue dans le temps. À votre décès, le bénéficiaire perçoit au minimum le capital décès restant, complété de la réserve que vous avez constituée au-delà de ce montant.

La prime n’est plus versée dès que la réserve constituée est égale au capital minimal.

Par exemple : lors de votre décès, vous avez un solde créditeur ouvert de 27.000 euros et une réserve constituée de 10.000 euros. Votre dette sera réglée avec les 10.000 euros de votre réserve et 17.000 euros supplémentaires qui étaient couverts par le capital décès.

À votre décès, le ou la bénéficiaire reçoit, en plus des réserves de pension acquises, le capital décès que vous avez fixé dans votre contrat.

La prime pour cette garantie complémentaire est calculée sur la base du capital complémentaire que vous souhaitez assurer.

Par exemple : vos proches reçoivent le montant préétabli de 30.000 euros en plus des 10.000 euros que vous aviez pu épargner jusqu’à votre décès.

Cette garantie complémentaire suit le même principe qu’une assurance solde restant dû : le capital assuré initialement décroit au fil du temps. Le solde du crédit est couvert par le capital décès minimal, qui diminue en fonction de votre plan de remboursement. En cas de décès, le solde du crédit est entièrement remboursé avec le capital décès prévu. Le ou la bénéficiaire reçoit les réserves de pension que vous avez constituées.

Par exemple : au moment de votre décès, vous avez un solde créditeur ouvert de 27.000 euros et vous avez constitué une réserve de 10.000 euros. La dette totale de 27.000 euros est couverte par votre capital décès. La réserve de 10.000 euros est versée à votre bénéficiaire.

* Possible avec tous les contrats de régime complémentaire de retraite

**. Pas possible avec un contrat CPTI

*** Uniquement possible avec un contrat CPTI

ENCORE PLUS DE PROTECTION

Avec la garantie complémentaire en cas de décès accidentel, vous bénéficiez d'une couverture avantageuse en cas de décès dû à un accident privé ou professionnel, non causé par une maladie. Le bénéficiaire recevra alors le montant fixe stipulé dans votre contrat. Cela peut aller jusqu'à 500.000 euros.

le décès de l'assuré résultant d’une maladie ou d'un accident avant la date de fin du contrat

le décès résultant d'un saut en parachute, d'un saut à l'élastique ou de l'utilisation d'un deltaplane, d'un ULM ou d'un parapente

le décès résultant d'un suicide dans l'année qui suit la date d'effet du contrat

le décès résultant d'un crime ou d'une faute professionnelle commis intentionnellement par l'assuré

Vous trouverez l'étendue exacte de la garantie complémentaire décès dans les conditions générales des assurances-pension ci-après. Pour une offre sur mesure, veuillez contacter votre conseiller ou l’Easy Banking Centre au 02 433 43 32.

le décès de l'assuré résultant d'un accident avant la date de fin du contrat

le décès résultant d'une maladie, sauf si celle-ci est la conséquence directe d'un accident et dans un délai maximal d'un an après l'accident

le décès à la suite d'un accident causé par un pari, un défi ou une imprudence auquel l'assuré s'est exposé sans raison valable

le décès résultant d'un accident au cours duquel l'assuré était en état d'ivresse, ou qui est la conséquence directe ou indirecte de l'alcool

Vous trouverez l'étendue exacte de la garantie complémentaire décès dans les conditions générales des assurances-pension ci-après. Pour une offre sur mesure, veuillez contacter votre conseiller ou l’Easy Banking Centre au 02 433 43 32.

Veillez à lire les conditions générales et la fiche d'information de nos assurances-pension avant de conclure un contrat.

Si vous avez une plainte, vous pouvez l’adresser à BNP Paribas Fortis SA, Service Gestion des Plaintes JQABD, Montagne du Parc 3, 1000 Bruxelles, tel. 02 228 72 18, gestiondesplaintes@bnpparibasfortis.com ou via www.bnpparibasfortis.be > Suggestions ou plaintes > formulaire de déclaration en ligne.

Si la solution proposée ne vous satisfait pas, vous pouvez adresser votre plainte par courrier auprès du service de l’Ombudsman des Assurances, Square de Meeûs 35, 1000 Bruxelles, BCE : 884.072.054, tél. : 02 547 58 71, info@ombudsman-insurance.be -

www.ombudsman-insurance.be.

Protégez-vous et votre famille des conséquences financières d'une incapacité de travail due à une maladie ou à un accident. Vous pouvez opter pour une rente mensuelle ou un remboursement de vos primes de pension.

Vous êtes indépendant·e en société ? Combinez votre pension libre complémentaire pour indépendants ou PLCI, et un engagement individuel de pension ou EIP. Votre entreprise verse les primes pour vous.

Vous êtes indépendant·e en personne physique ? Profitez de la convention de pension pour travailleurs indépendants ou CPTI pour vous constituer une pension complémentaire confortable de manière fiscalement avantageuse.

Vous souhaitez une protection financière pour vos proches, indépendamment de votre pension ? Découvrez l'assurance temporaire décès à capital constant et l'assurance Premium Life Protection.

La garantie décès complémentaire est une couverture décès facultative, souscrite pour la durée de l'assurance à laquelle elle s'ajoute.

La pension libre complémentaire pour indépendants (PLCI) est une assurance-vie de la branche 21 de droit belge d’AG, distribuée par BNP Paribas Fortis. Cette assurance est conclue pour une période convenue.

La convention de pension pour travailleurs indépendants (CPTI) est une assurance-pension de la branche 21 soumise au droit belge d’AG, distribuée par BNP Paribas Fortis.

L'engagement individuel de pension (EIP) est un produit d’assurance de la branche 21 ou de la branche 23 de droit belge d’AG, distribué par BNP Paribas Fortis. Cette assurance est conclue pour une période convenue.

AG Insurance (en abrégé AG) SA – Bd E. Jacqmain 53, B-1000 Bruxelles - www.aginsurance.be - info@aginsurance.be - RPM Bruxelles – TVA BE 0404.494.849 - Entreprise d’assurance agréée sous le n° de code 0079, sous le contrôle de la Banque nationale de Belgique, Bd de Berlaimont 14, 1000 Bruxelles.

Intermédiaire : BNP Paribas Fortis SA – Montagne du Parc 3, B-1000 Bruxelles – RPM Bruxelles – TVA BE 0403.199.702, est inscrit sous ce numéro auprès de la FSMA, rue du Congrès 12-14, 1000 Bruxelles, et agit comme agent d'assurances lié, rémunéré par des commissions, pour AG Insurance SA. BNP Paribas Fortis SA détient une participation de plus de 10% dans AG Insurance SA.

Votre session sera interrompue dans 02:00 secondes

© 2024 BNP Paribas Fortis

Numéro de session: